Placeringar

De kommunala arbetstagarnas kommande pensioner säkerställs med en pensionsansvarsfond.

Grunduppgiften för Kevas placeringsverksamhet är att placera fondens medel på så sätt att placeringsavkastningen tryggar en förutsebar och stabil nivå på pensionsavgiften långt in i framtiden. Därtill ser vi till att det i alla omständigheter finns tillräckligt med sådana tillgångar för utbetalningen av pensionerna som vid behov kan realiseras snabbt och förmånligt.

Syftet med Kevas placeringsverksamhet är att på lång sikt få en så bra avkastning på pensionsfonden som möjligt.

För att nå bästa resultat utnyttjas både direkta placeringar och samarbetspartners specialkompetens. Vår placeringsstrategi grundar sig på att vi utnyttjar pensionsfondens strukturella konkurrensfördelar – den långa tidshorisonten och tillräcklig storlek – samt på noggrann riskhantering.

Kevas investeringsprinciper

Kevas investeringsprinciper beskriver de allmänna linjedragningar som Kevas investeringsstrategi och modell för placeringsverksamhet baserar sig på. I publikationerna nedan presenterar vi närmare investeringsprinciperna och våra tankar bakom dem.

Investeringsprinciper.pdf (40 kb) Sa här placerar vi - Investeringsprinciper.pdf (100 kb)

3,7 % |

71,5 md |

2,4 % |

|

Tio års

|

Fondens storlek

|

Fem års

|

Placeringsportföljen

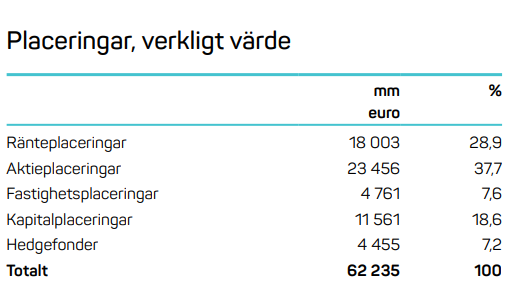

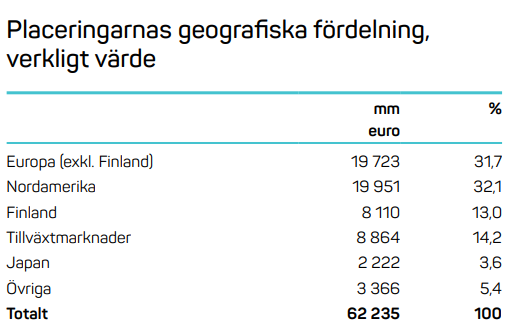

Kevas placeringsportfölj omfattar ränte-, aktie-, fastighets- och kapitalplaceringar samt hedgefonder. Utöver tillgångsklasser har portföljen diversifierats geografiskt, per sektor och per stil.

Placeringar 31.12.2022

Ränteplaceringar

Keva placerar sina medel globalt i skuldebrev av olika emittenter, såsom stater, parter och företag som står staten nära, samt i objekt på utvecklade marknader och tillväxtmarknader.

Geografiskt sett är Europa dock den mest betydande regionen. Vid ränteplacering använder vi enbart aktiva strategier.

I fråga om räntepapper fokuserar Keva på företagslån i vilka sannolikheten för betalningsstörningar är liten. I fråga om placeringsobjekt som kräver lokal sakkunskap och specialkompetens använder vi de strategier som våra omsorgsfullt utvalda samarbetspartner tillämpar.

Aktieplaceringar

Kevas placeringar i noterade aktier har diversifierats geografiskt, per sektor och per placeringsstil. Enligt geografisk indelning är våra mest betydande placeringsobjekt Nordamerika, Europa och tillväxtmarknaderna.

Vid aktieplacering använder vi både aktiva och passiva placeringsstrategier. Vi använder aktiva aktiestrategier när vi motiverat kan förvänta oss att de avkastar bättre än indexplaceringar efter kostnader.

Kevas aktieteam koncentrerar sig på placering främst i Europa. På andra marknader använder vi de aktiestrategier som våra noggrant utvalda samarbetspartner tillämpar.

Fastighetsplaceringar

Kevas fastighetsportfölj består av direkta placeringar i inhemska och nordiska fastigheter samt placeringar i inhemska och utländska fastighetsfonder.

Övriga placeringar

Kapitalplaceringar

Kevas placeringshorisont är lång och vi utnyttjar därför de möjligheter som illikvida och mindre effektiva marknader erbjuder också i fråga om kapitalplaceringar. Vårt brett diversifierade kapitalplaceringsprogram är sammansatt av fonder som fokuserar bland annat på startupföretag eller företag i snabb tillväxt samt på finansiering av företagsarrangemang i etablerade företag. Merparten av placeringarna görs i Europa och USA.

Kapitalplaceringarna görs huvudsakligen genom fonder. Därtill kan placeringar göras i onoterade aktier.

Hedgeplaceringar

Kevas hedgefonder och övriga alternativa placeringar består av såväl traditionella fonder med absolut avkastning som fonder med längre placeringshorisont och som ofta är mer opportunistiska till sin karaktär.

Placeringarna har diversifierats per fond och per placeringsstil. Målet är ett program med måttlig risknivå där placeringstiden är längre än en marknadscykel och som strävar efter att bevara kapitalet i alla lägen. I många fall är syftet med de strategier som hedgefonderna använder att vara oberoende av avkastningen på de vanligaste placeringsinstrumenten, vilket ökar riskdiversifieringen i portföljen.

Placeringarna i hedgefonder och andra alternativa placeringar görs genom fonder.

Ansvarsfulla investeringar

Keva har i sin uppgift som förvaltare av kommunala pensionsmedel en lång placeringshorisont och ska enligt lag se till att placeringarnas säkerhet och avkastning tryggas.

För att kunna sköta denna uppgift på ett ansvarsfullt sätt måste Keva ha utmärkt kännedom om de risker och möjligheter som hänför sig bland annat till miljön, samhällsansvaret och god förvaltningssed.

Keva följer principer för ansvarsfulla investeringar i sin verksamhet. Ledmotivet för principerna är att integrera hållbarhet som en del av placeringsprocessen snarare än att utesluta placeringar i vissa branscher eller företag.

Principer för ansvarsfulla investeringar.pdf (98 kb) Principerna för placeringsverksamhet för att påverka klimatförändringen.pdf (114 kb)

Principerna för ansvarsfulla investeringar tillämpas på Keva på alla tillgångsklasser, men verksamhetssätten och verksamhetsmöjligheterna beror på särdragen i respektive tillgångsklass. Verksamheten koordineras av Styrgruppen för ansvarsfulla investeringar med medlemmar från alla enheter på placeringsavdelningen.

Keva har undertecknat FN:s principer för ansvarsfulla investeringar (UN PRI) 2008. Hur hållbarhetsarbetet framskrider uppföljs årligen genom en PRI-enkät.

Kevas PRI-rapport av principer för ansvarsfulla investeringar (pdf, på engelska)

Kevas ansvarsfulla investeringar i praktiken: miljöstrategin för fastighetsplaceringar

El- och värmeenergiförbrukningen i de fastigheter som Keva förvaltar uppgick till totalt ca 200 GWh år 2018. Växthusutsläppen för denna energianvändning var omkring 34 000 ton koldioxid per år.

Vårt mål är att nå kolneutralitet i fråga om CO2-utsläppen i energianvändningen i våra direkta fastighetsinvesteringar före 2030. Vårt delmål är att halvera koldioxidutsläppen före utgången av 2025.

Vi har bland annat följande delmål som stöder det primära målet:

- Effektivisering av energianvändningen i fastigheterna med 12 % före utgången av 2025 och med 20 % före utgången av 2030

- Höjning av andelen förnybar energi som produceras lokalt i fastigheterna till 4 % före utgången av 2025 och till 10 % före utgången av 2030.

Annanstans på nätet

Vanliga frågor om placering

Fråga: Hur mycket pengar har Keva för placering?

Svar: (Marknads-)värdet av Kevas placeringstillgångar var vid utgången av 2022 62,2 miljarder euro. Keva var landets största pensionsplacerare.

Fråga: Vem övervakar Kevas placeringsverksamhet?

Svar: Keva är en offentligrättslig pensionsanstalt som grundats med stöd av en egen lag. Allmän tillsyn över Kevas verksamhet utövas av Finansministeriet medan Finansinspektionen övervakar planeringen av finansieringsverksamheten och placeringen av pensionsanstaltens medel. De övervakar att pensionsanstalten följer lagen och god försäkringssed samt använder adekvata förfaringssätt i sin verksamhet och att bland annat riskhanteringen är i sin ordning.

Fråga: Vilka är principerna för Kevas placeringsverksamhet?

Svar: Enligt lag ska arbetspensionsanstalterna placera arbetspensionsmedlen lukrativt och betryggande. Enligt lagen ska Keva se till att placeringarnas säkerhet, avkastning och likviditet tryggas samt att placeringarna diversifieras. Man har inte genom lagstiftningen velat försämra pensionsanstalternas position i placeringsverksamheten i förhållande till andra placerare.

Fråga: Vad betyder lukrativ och betryggande placering?

Svar: Det betyder att riskerna ska hanteras genom att diversifiera placeringarna på olika marknader och i olika branscher och i olika placeringsobjekt och placeringsinstrument samtidigt som placeringarnas säkerhet, avkastning, likviditet och mångsidighet tryggas.

Fråga: Vilka solvensbestämmelser tillämpas på Keva?

Svar: De solvensbestämmelser som gäller för privata pensionsanstalter gäller inte Keva, eftersom den offentliga sektorn saknar pensionsåtaganden som täcks individuellt.

Fråga: Vilka är Kevas principer för ansvarsfulla investeringar?

Svar: Keva har på eget initiativ förbundit sig till att iaktta de centrala principer för samhällsansvar som det internationella samfundet godtagit. Keva har undertecknat FN:s principer för ansvarsfulla investeringar, s.k. PRI-principer. Keva är också medlem i föreningen Finsif som främjar ansvarsfulla investeringar. Keva har också egna offentliga riktlinjer för ansvarsfulla placeringar.

Fråga: Placerar Keva i skatteparadis?

Svar: Keva placerar en del av medlen i Finland som kan tänkas vara ett ”skatteparadis”, eftersom Keva inte är skyldig att betala inkomstskatt i Finland. För de slutliga pensionerna betalas dock skatt. Keva placerar inte direkt i utländska skatteparadis men placerar en del av medlen i internationella fonder. De kan ha placeringar överallt i världen. Keva har oftast inte möjlighet att inverka på fondernas säte.

Fråga: Håller Keva på med skatteflykt?

Svar: Nej. Enligt inkomstskattelagen är Keva inte är skyldig att betala skatt. I sina internationella placeringar strävar Keva efter att undvika dubbel beskattning på samma sätt som andra placerare. Detta är helt lagligt.

Kostnader för investeringsverksamheten 2017

Finansinspektionen som utövar tillsyn över pensionsinvesterarna har bett tillsynsobjekten rapportera alla kostnader för investeringsverksamheten för 2017.

Utifrån dessa uppgifter har Arbetspensionsförsäkrarna Tela publicerat en sammanfattning av de totala kostnaderna för de inhemska pensionsaktörernas investeringsverksamhet och fördelningen av dem dels i direkta kostnader och dels i avgifter som betalas till externa kapitalförvaltare.

I det följande granskas kostnaderna för Kevas investeringsverksamhet i förhållande till de totala talen i branschen.

Kevas kostnader för direkt investeringsverksamhet är klart lägre än genomsnittet

Kevas direkta kostnader för investeringsverksamheten (personalkostnader osv.) är betydligt lägre än bland inhemska pensionsinvesterare i genomsnitt. Kevas direkta kostnader för investeringsverksamheten är 0,04 % i förhållande till hela det bundna kapitalet medan medelvärdet i branschen enligt rapporten var 0,1 %.

Kevas kostnader för den externa kapitalförvaltningen var 1,4 % av det externa kapitalet vilket också är lägre än genomsnittet i branschen som var 1,5 %.

Kevas mål i likhet med alla andra inhemska pensionsinvesterare är att investera pensionsmedlen på ett betryggande sätt och så lukrativt som möjligt. Investeringsverksamhetens nettoavkastning är då viktigast. Pensionerna kommer nu och framöver att betalas med nettoavkastningen på investeringarna.

I internationell jämförelse är de finländska pensionsinvesterarnas organisationer små och därtill är vår inhemska kapitalmarknad liten sett till det kapital som investeras.

För att de framtida pensionsåtagandena ska kunna skötas på ett hållbart sätt förutsätter det att de inhemska aktörerna också gör betydande investeringar på den internationella kapitalmarknaden. Då är andelen medel som investeras av externa förvaltare oundvikligen stor; det betyder också högre absoluta kostnader för investeringarna.

Det är ändå definitivt förnuftigt att bära kostnaderna om nettoavkastningen på investeringen är tillräckligt hög med tanke på pensionssystemet.

Investeringsstrategin fokuserar på rättvisa mellan generationerna

Den totala nettoavkastningen på Kevas investeringar för 2017 uppgick efter alla kostnader för investering till 7,7 %; genomsnittet i pensionsbranschen var 7,4 %. I fråga om långsiktiga investerare såsom pensionsanstalter är det visserligen mycket irrationellt att granska avkastningen för ett enda år.

På Keva fäster vi uppmärksamhet vid avkastningen på längre sikt – 5 och 10 år – och vid planeringen av verksamheten kan horisonten till och med vara längre än så. Också vår nya investeringsstrategi betonar särskilt både pensionsinvesterarens långa investeringshorisont och rättvisa mellan generationerna i fråga om utökande och utnyttjande av pensionsmedlen.

Den nominella avkastningen på Kevas investeringar under en femårsperiod fram till slutet av juni 2018 är 6,9 % (realavkastning 6,2 %) medan den nominella avkastningen för 10 år är 6,1 % (realavkastning 4,9 %). Från fonderingens början, dvs. från år 1988 är den nominella avkastningen 7,5 %.